¿Qué entendemos por Cash Management? El concepto de Cash Management (en castellano podríamos llamarlo Gestión de Efectivo) engloba las actividades más primigenias, en cierto sentido, de la función de tesorería de la empresa.

¿QUÉS ES EL CASH MANAGEMENT?

No debemos confundir Cash Management con Gestión de Tesorería, que es un área más amplia y engloba las siguientes funciones:

- Cash Management.

- Gestión de Riesgos.

- Planificación y Análisis.

- Negociación con entidades financieras y otros.

En cierto modo, el Cash Management es la más antigua de todas y la más fácil y directamente relacionable con la función de un tesorero. Toda la actividad del cash manager o de la gestión del efectivo está encaminada a los movimientos de fondos: cobros, pagos y a asegurar y garantizar que la empresa dispone de liquidez en todo momento para hacer frente a sus obligaciones.

Si bien su objetivo principal es asegurar el cumplimiento de obligaciones y pagos, existen una serie de condicionantes, de modo que no se consiga a cualquier precio:

- Maximizar la rentabilidad de los excedentes de tesorería, a la vez que minimizamos el saldo ocioso en cuentas corrientes (lo que se da en denominar “tesorería saldo cero”.

- Minimizar los costes financieros derivados de la disposición de financiación para cubrir los déficits de liquidez.

- Minimizar los costes y comisiones derivados de la operativa diaria de pagos y cobros. Así como de las decisiones de traspasos entre las propias cuentas de la compañía, tanto en términos explícitos (comisiones), como implícitos (float o días entre el envío y recepción del dinero).

Por tanto, en este momento se comienza a complicar la función de cash management, ya no sólo es necesario cobrar y pagar a tiempo, sino que son necesarios conocimientos relacionados con el análisis y el cálculo financiero, que añade sofisiticación a las habilidades y competencias de las personas que realizan estas funciones.

TECNOLOGÍA PARA LA EVOLUCIÓN DEL CASH MANAGEMENT

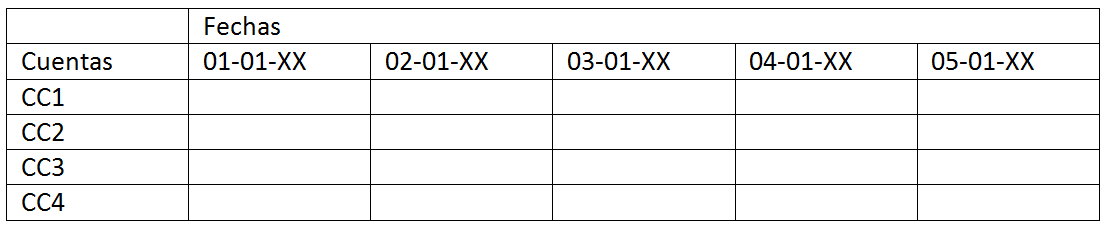

En la función de cash management ha tenido una gran influencia la tecnología, como en otros muchos aspectos de los departamentos financieros de las empresas. No hace demasiado tiempo, en las décadas de los 80 y 90 del pasado siglo, era todavía relativamente frecuente encontrar tesoreros en empresas y otras organizaciones que realizaban sus previsiones con la llamada “sábana del tesorero”. La sábana no era otra cosa que una gran hoja de papel, en tamaño A3 como mínimo, donde en una matriz se entrecruzaban fechas y cuentas de banco, y en la que se anotaban los importes cobrados y pagados reales y previstos para cada una de ellas en cada fecha, con los saldos restantes, de modo que se podía ver, en un solo documento, las posiciones finales de cada cuenta. Una sábana podría tener un formato como el siguiente:

En los años 80 comenzaron a desarrollarse los sistemas de centralización o barrido de fondos automáticos (cash pooling), que facilitaron mucho la gestión de los grupos de empresas y permitieron mejorar la rentabilidad de las operaciones de tesorería.

El efecto de la tecnología en las funciones de cash management ha tenido un efecto muy importante en el desarrollo de sus funciones, afectando tanto a los aspectos operativos como a los relativos a la rentabilidad y coste. Entre estos factores, podemos encontrar:

- La generalización de la banca electrónica, y los medios de pago electrónicos y en formato digital.

- La aparición de software especializado de cash management y módulos específicos de tesorería dentro de los ERP.

- Los avances de los medios de pago, con numerosas modalidades de pago en tiempo real y que ha reducido los plazos y tiempos de ejecución de las operaciones, como por ejemplo, TARGET y SEPA en la zona euro, e incluso para pagos en diferentes divisas.

Todo ello ha transformado una función que, además, se enfrenta a algunos retos en el próximo futuro:

- La simplificación de los procesos de autorización de operaciones por los apoderados de las empresas, a la vez que se garantiza la fiabilidad e integridad del contenido de las órdenes.

- Una concentración bancaria, con la consiguiente pérdida de poder de negociación por las empresas.

- La obtención de rentabilidades de los excedentes de tesorería dentro de un entorno de tipos de interés casi nulos.

Un futuro excitante para una profesión que precisa de amplios conocimientos financieros, de mercados y de sistema bancario, además de una actualización tecnológica muy intensa y creciente, donde la rutina no tiene lugar.